Secondo una nuova ricerca di ACTE, sviluppata in collaborazione con Mastercard e NAPCP (un’associazione professionale globale che serve l’industria delle carte commerciali e dei pagamenti), l’uso di carte aziendali per i viaggi di lavoro continua ad espandersi a livello globale grazie ai vantaggi come sicurezza, efficienza e convenienza per i dipendenti e per le aziende. I travel manager segnalano, inoltre, un maggiore utilizzo di carte virtuali e account monouso per la gestione della spesa per i viaggiatori meno frequenti, che permette loro di gestire una parte maggiore del budget totale dei viaggi aziendali.

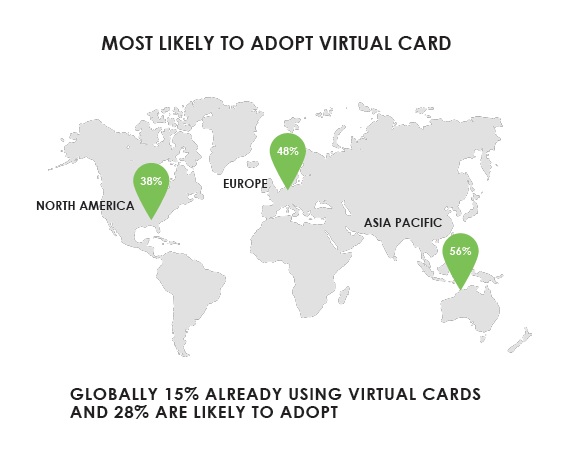

Lo studio globale condotto da ACTE, Evolving Payments in Corporate Travel, ha scoperto che quando si tratta di pagare le spese di viaggio aziendali, la maggior parte delle organizzazioni (67 percento) continua a utilizzare le carte di credito aziendali, con il 60 percento che afferma di essere molto o estremamente soddisfatto con loro. Il 63 percento afferma che è il loro metodo di pagamento preferito. Solo il 15% delle organizzazioni intervistate utilizza carte virtuali o account monouso per viaggi di lavoro, un altro 28% prevede di adottarle in futuro.

Sommario

TogglePerché le carte aziendali?

L’esigenza di semplicità dei viaggiatori e dei travel manager è alla base della continua leadership delle carte aziendali. Per molti viaggiatori, l’utilizzo delle carte aziendali evita la necessità di pagare anticipatamente le spese di viaggio ed elimina gli onerosi processi di rimborso. Per i travel manager delle aziende, le carte aziendali consentono un migliore monitoraggio delle spese e la riconciliazione, forniscono trasparenza su quali compagnie aeree e alloggi vengono utilizzati dai loro viaggiatori e se le politiche di viaggio vengono seguite e rispettate.

Le carte personali non sono adatte per i viaggi d’affari

Una sfida chiave che le organizzazioni affrontano è relativa all’uso, da parte dei dipendenti, di carte di credito personali. Il quarantotto percento degli intervistati afferma che le carte personali sono utilizzate all’interno delle proprie organizzazioni, probabilmente guidate da due fattori: in primo luogo, l’organizzazione potrebbe non disporre di una politica formale che le proibisca; in secondo luogo, i viaggiatori sono motivati a ottenere “ricompense” in denaro, punti da tessere di fidelizzazione o altri benefici di viaggio come l’accesso alla lounge dell’aeroporto.

Tuttavia, gli svantaggi per l’organizzazione sono chiari. L’uso delle carte personali offre poca o nessuna trasparenza nella spesa, inibisce la capacità dei gestori di viaggi di adempiere al proprio dovere di responsabilità di cura, impedisce alle organizzazioni di imporre restrizioni ragionevoli sull’uso delle carte e può rendere estremamente difficile gestire il rimborso e la riconciliazione delle spese.

“Quando i dipendenti delle organizzazioni utilizzano schede T&E aziendali, sono in grado di acquisire dati arricchiti per riconciliare le spese, prevenire abusi e spese eccessive e, infine, negoziare tariffe migliori con i fornitori”, ha dichiarato Jeff Feuerstein, vicepresidente senior, Global Commercial Product Management presso MasterCard. “Il costo dei dipendenti che usano le loro carte personali supera di gran lunga i vantaggi, quindi è fondamentale avere chiari requisiti di utilizzo delle carte aziendali e educare i dipendenti sul perché l’utilizzo delle carte aziendali funziona sia a livello di organizzazione che a loro favore.”

Esigenze insoddisfatte per i viaggiatori

Mentre vi è una continua preferenza per le carte aziendali, lo studio ha dimostrato che ci sono esigenze insoddisfatte per alcuni viaggiatori e travel manager, in particolare nelle aree di controllo o limitazione dell’utilizzo delle carte. Anche la gestione della spesa di coloro che non dispongono di carte emesse dall’azienda, come consulenti, candidati a colloqui o viaggiatori occasionali, è salita ai vertici. Sebbene non tutte le aziende abbiano la sensazione che le carte aziendali siano la risposta, richiedono comunque una soluzione alternativa alle carte personali.

La soluzione potrebbe risiedere nelle carte virtuali, che offrono ai viaggiatori un numero di conto singolo o multiuso per gli acquisti di viaggi aziendali. Queste carte offrono molti dei vantaggi delle carte aziendali (ad esempio, la capacità di acquisire dati di spesa ed evitare l’uso di carte personali), risolvendo al contempo altre sfide.

Ad esempio, le carte virtuali consentono ai travel manager di porre limiti di spesa che i viaggiatori possono spendere, alle categorie in cui possono spendere, e anche a livello temporale specificando il periodo in cui i fondi possono essere spesi per il viaggio di lavoro. Altri vantaggi chiave dei pagamenti virtuali includono i dati ottimizzati acquisiti per ogni transazione e l’assenza di carte fisiche, il che riduce l’onere amministrativo della gestione dei limiti di credito e del monitoraggio dell’uso continuo delle carte tradizionali.

“Le carte virtuali possono essere un ottimo strumento per le organizzazioni da aggiungere al loro kit di strumenti di pagamento”, ha affermato Heather Miller, responsabile dell’impegno della comunità per il NAPCP. “

Travel manager ancora dubbiosi?

Ci sono chiari vantaggi nell’utilizzare ciascuna di queste opzioni di pagamento con carta emesse dalla società, ma i travel manager tengono conto anche di altre considerazioni come ad esempio: le dimensioni della loro organizzazione, la natura centralizzata o decentralizzata della gestione dei programmi di viaggio, il volume dei viaggi dei dipendenti, le limitazioni di budget, il modo in cui l’organizzazione utilizza i dati e gli strumenti a loro disposizione per la gestione e l’analisi delle spese di viaggio influenzano fortemente le scelte.

Tuttavia, non esiste un modo “giusto” per fare le cose in questo settore se non quello di essere agili e aperti a nuove opzioni e tecnologie.

Fonte dati:

Per produrre questo rapporto, ACTE Global ha intervistato 290 viaggiatori d’affari e travel manager aziendali in tutto il mondo, attraverso una combinazione di domande aperte e di scelta multipla. Il sondaggio è stato condotto a giugno 2019. Per leggere lo studio completo, fai clic qui

Comments 1

Articolo estremamente interessante! Personalmente ritengo che le carte di credito virtuali siano l’alternativa più comoda, relativamente sostenibile per le aziende e scalabile che ci possa essere. Alla lunga l’uso della tecnologia, per quanto sia sempre permeata di una certa diffidenza di fondo, vince. E magari in ambito aziendale potrebbe essere un ottimo banco di prova. Saluti e grazie dello spazio concesso!